Questa volta è diverso?

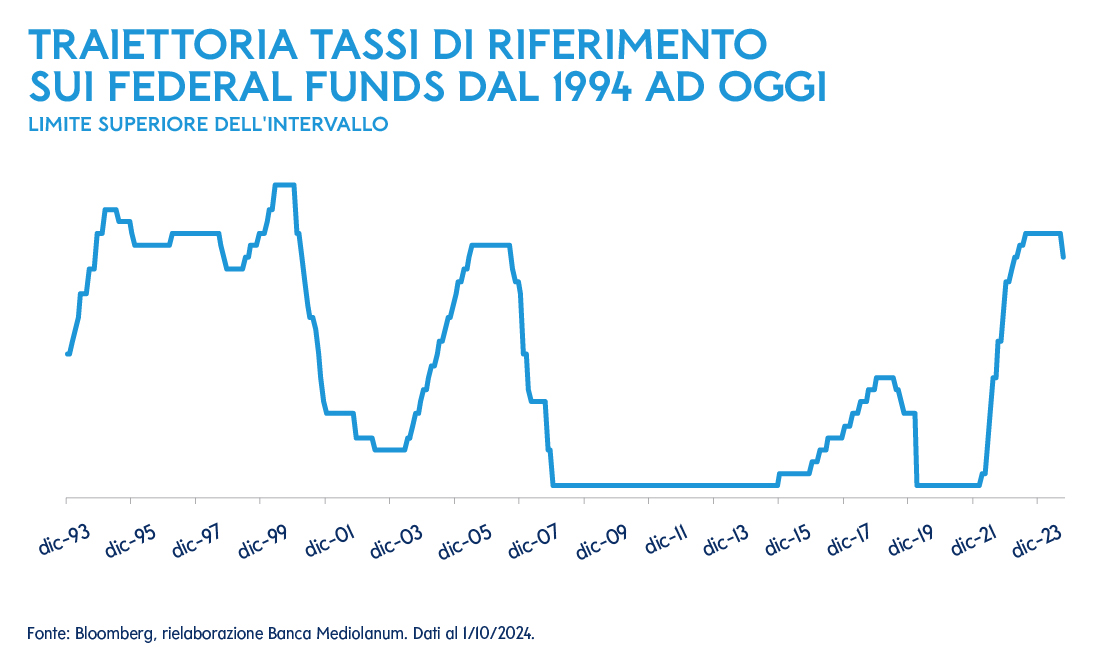

Per capire il significato di “RICALIBRARE” secondo Treccani dobbiamo rifarci a "ricalibratura": operazione mediante la quale si ripristina il calibro originario dei bossoli d'artiglieria già usati. Cosa c'entra con l'economia e i mercati? Secondo gli esperti di Barron’s c’entra perché più del maxi-taglio della Fed (50 bp) del 18/09, è questa la vera novità emersa dalla conferenza stampa di Powell successiva al meeting. "Nel descrivere la decisione del FOMC di abbassare il tasso dei fondi federali di mezzo punto percentuale – dicono - il presidente Jerome Powell nella sua conferenza stampa ha usato il termine ricalibrare circa 10 volte" (Barron's 20/09/2024). Per quanto il suo significato possa risultare antipatico, soprattutto in questi tempi piuttosto turbolenti, per descrivere l'atteggiamento delle banche centrali è la più adatta. Da diverso tempo si parla di sofferenti battaglie fatte contro l'inflazione, ora siamo in presenza di un cambio di scenario, perché come ha annunciato Powell è venuto il momento di ricalibrare la politica monetaria, dall'attenzione massima per il caro prezzi ora siamo passati alla crescita economica e in particolare all'occupazione. Questo è dovuto alla mission della Fed che a differenza della Bce ha un doppio mandato: la stabilità dei prezzi e la crescita economica.

Il giorno dopo il meeting della Fed, i dati sulla disoccupazione hanno segnato un forte calo nei sussidi in aggiunta a un robusto aumento sulle vendite al dettaglio. Inoltre, i dati pubblicati giovedì 26/09 hanno mostrato sussidi ai minimi da maggio. Il maxi-taglio della Fed rischia ora di diventare un boomerang, perché il mercato si chiede: se nell'economia Usa va tutto bene perché effettuare una scelta così drastica?

È vero che Powell da Jackson Hole aveva preparato il mercato ("è ora di tagliare i tassi" Sole24Ore 24/08) ma, con un'economia ancora robusta, pochi si sarebbero aspettati una mossa così energica.

I dubbi sorgono a causa delle dinamiche di mercato, i tassi d'interesse sono delle leve utilizzate per frenare o spingere il ciclo economico, sono il bazooka che a seconda delle necessità viene orientato contro i principali nemici del ciclo cioè Inflazione o Recessione. Essendo l'inflazione un problema in fase di archiviazione, gli occhi e i tormenti sono tutti per la recessione, quella che Bernanke ha sempre definito il vero pericolo per i mercati, una conclusione a cui è giunto anche il Sole24Ore nell'articolo del 20/09 dal titolo: "i tagli Fed? Per Wall Street conta più il Pil: nella storia la Borsa sale se non c'è recessione".

L'inflazione e i tassi d'interesse in crescita non sono nemici delle borse, sono luoghi comuni, lo dimostrano i dati del 2023 e dei primi 9 mesi del 2024 che segnalano crescita a doppia cifra di tutti i principali indici (Sole24Ore 28/09) con in testa il Merval (la borsa argentina) dove sia l'inflazione e sia i tassi d'interesse sono a due cifre.

Per questo l'intento di Powell ora è quello di preservare la crescita affinché si realizzi lo scenario di "softlanding".

Sulla carta e a parole sono ottimi propositi, restano i dubbi tecnici e pratici. Se l'economia va bene, se le borse sono sui massimi, perché un taglio così energico?

Gli investitori come al solito per trovare una spiegazione hanno una fervida fantasia. C’è chi dice che è un aiuto ai democratici (siamo alla vigilia delle elezioni), c’è chi pensa che la Fed è come si dice in gergo “dietro la curva”, cioè il ciclo economico sta già rallentando ed è costretta quindi a recuperare il terreno perduto, o chi come Waller (importante membro della Consiglio della Fed) l’inflazione ormai è sconfitta dunque si può tornare a essere generosi.

Per capire l'evoluzione il mercato fa ricorso ai precedenti storici. Il precedente più osservato e ammirato è quello del 1995, quando l'allora presidente della Fed Alan Greenspan, dopo una serie di aumenti, 300 punti in soli 2 anni che portarono il tasso al 6%, con l'inflazione sconfitta e il rischio recessione incombente, decise una virata, una mossa abile con 3 soli tagli di 25bp, in un anno mise gli Usa in quella strada della prosperità che portò il quadro economico americano al massimo splendore del 2000. Questo caso, tra i più studiati, e l'unico e ufficiale esempio di "soft landing".

L'altro episodio è quello del 1998, per alcuni aspetti diverso, l'economia era minacciata da crisi politiche e finanziarie, Clinton, la Russia, l'Asia e il fondo LTCM, mettevano a rischio il sistema economico, fu sempre Greenspan con 3 tagli dei tassi da 25bp (una a sorpresa) a rimettere tutto a posto.

La differenza rispetto a oggi, e che in nessuno dei casi precedenti l'opera di riduzione dei tassi è cominciata con un maxi-taglio da 50bp. Tutte le volte che si è cominciato con una misura così drastica, e soprattutto come oggi, quando la proiezione dei tagli è profonda (vengono stimati altri 75bp per il 2024 e 125bp per il 2025) è perché l'economia si sta dirigendo verso la recessione. I casi più eclatanti sono il 2001 e il 2007. La Fed è in ritardo anche questa volta?

Soft landing. Letteralmente tradotto significa “atterraggio morbido”. Con questa metafora gli economisti indicano una fase del ciclo economico. Immaginandolo come il viaggio di un aereo, l’atterraggio morbido simboleggia il rallentamento economico e successiva ripartenza evitando la recessione.

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti, le immagini e i grafici sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale. Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.