Essere Warren Buffet

La notizia è di metà aprile: Warren Buffett, attraverso la sua holding Berkshire Hathaway, investirà nelle principali società di trading del Giappone, ovvero Mitsubishi, Mitsui & C., Itochu, Marubeni e Sumitomo. L’operazione è stata annunciata in grande stile: un’intervista sulle colonne del Nikkei, forse il quotidiano finanziario più letto al mondo, dove Buffett descrive i propri piani che non si limitano a partecipazioni societarie ma investimenti radicati e di lungo periodo. Alla domanda se questa crescita dell’esposizione sia un timbro di approvazione sugli investimenti in Giappone, Buffett ha risposto “sì senz’altro”, in effetti sono già in cantiere emissioni obbligazionarie denominate in yen.

La domanda è ben posta perché questo in verità non è il primo investimento, ma un aumento di esposizione che si somma al precedente del 2020, quando la holding rese nota una partecipazione del 5% sulle 5 società. Sembrano mosse a sorpresa, e invece dovrebbe stupire di più la vendita di gran parte della posizione in Taiwan Semiconductor Manufacturing (il più grande produttore di chip al mondo), un investimento di 4 miliardi di dollari effettuato tra luglio e settembre del 2022, e ridotto di ben l’85% (è rimasta una quota di “soli” 617 milioni di dollari) in pochi mesi, un’operazione mordi e fuggi che è stata giustificata da problemi e da possibili incognite di natura geopolitica. Operazioni di breve che non sono nello stile di Buffett, perché, come dice lui, “prevedere il trend di mercato di breve è come prevedere la direzione di un uccellino quando lascia il ramo dell’albero”, quindi si investe per rimanere più a lungo possibile.

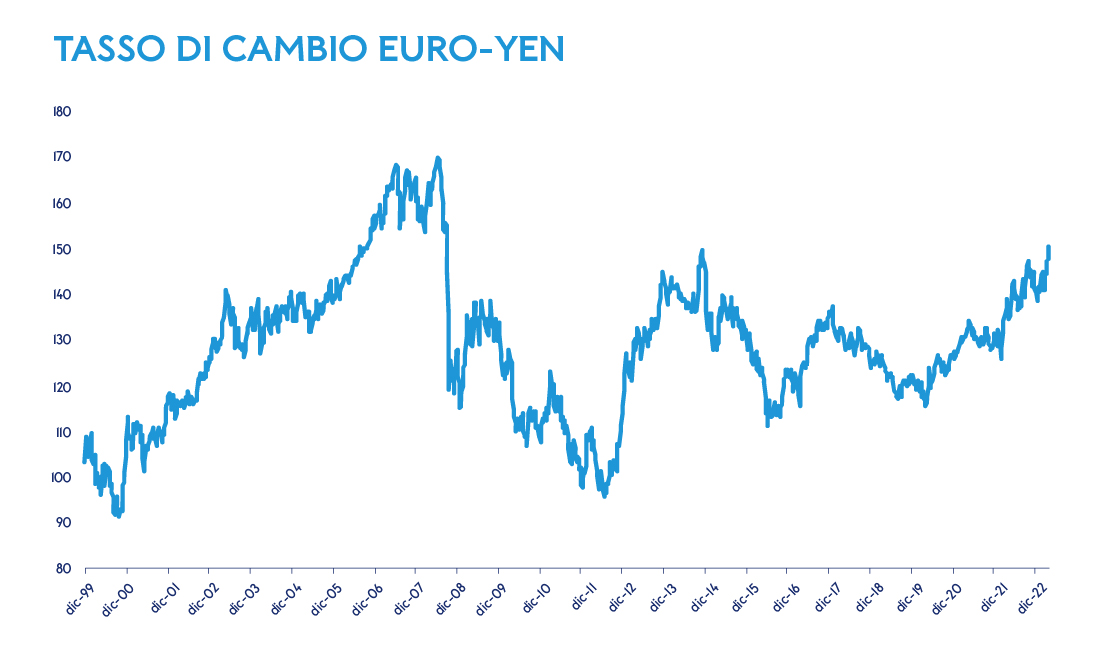

Ma per rimanere nel lungo termine bisogna trovare un habitat favorevole, e Buffett in Giappone pensa di averlo trovato, già nel 2020 aveva giustificato l’operazione come una campagna acquisti attuata per approfittare dei tassi d’interesse particolarmente bassi. Perché mentre in tutto il mondo nell’ultimo anno abbiamo assistito a una stretta del credito, ovvero un’impennata dei tassi che si ripercuote su credito e mutui, in Giappone rimane tutto fermo come ai tempi dell’emergenza covid, e ben prima. Qui i tassi sono ancorati allo zero da molti anni.

Il Giappone, dal punto di vista economico, è ancora un paese con molte luci e altrettante ombre: fiaccato da una crisi strutturale e cronica nel debito, nella deflazione e nella crescita anemica, generata dalla grave crisi del 1990, successiva alla fase euforica industriale e finanziaria degli anni Ottanta che creò una bolla immobiliare che costrinse le autorità a delle contromisure tra cui l’abbattimento dei tassi d’interesse ancorati allo zero, la BoJ fu il pioniere negli esperimenti monetari che porteranno alla nascita del più conosciuto quantitative easing.

Proprio questa strutturale, anche se obbligata, generosità monetaria, ha trasformato il Giappone in una specie di hub finanziario: con denaro prestato a costo zero si potevano sperimentare le più azzardate ingegnerie finanziarie rendendo Tokyo il porto dei carry trade, dove idealmente partivano navi cariche di denaro. Poi la crisi del 2008 rimise tutto in discussione, e nel 2013 la BoJ annunciò la nomina di Haruiko Kuroda come nuovo governatore, una figura che nel tempo diventerà celebre per il coraggio e la perseveranza d’azione. Nel suo primo discorso disse: “per prima cosa dovremo fare tutto il necessario per superare la deflazione, che è stata causa di un deterioramento dell’economia giapponese per quasi 15 anni. La Banca del Giappone ha impegnato una vasta gamma di sforzi di allentamento monetario, compresa l’attuazione della politica dei tassi d’interesse zero, la politica di allentamento quantitativo e l’allentamento monetario globale. Nonostante i suoi sforzi cumulativi, non ci sono stati risultati concreti, e io sento fortemente che dovremo compiere sforzi a tutto campo per utilizzare ogni possibile risorsa conferita alla Banca, e non più attuare un approccio gradualistico”.

Promesse mantenute, oggi persino in Giappone l’inflazione è tornata stabilmente intorno al 2%1. Ora però si aprono nuove sfide, la nomina del nuovo governatore che sarà Kazuo Ueda, e l’uscita definitiva dai tassi zero. “È del tutto possibile perseguire una strategia d’uscita mantenendo il sistema finanziario in condizioni stabili” ha voluto rassicurare Kuroda dalle colonne del Nikkei. Certo queste sono incognite e preoccupazioni verso l’economia di un Paese che ora potrebbe trovare degli ostacoli nel suo cammino di crescita. Ma sono ostacoli che non hanno frenato Buffett il quale tuttavia dice: “non sono un consulente finanziario, non consiglierei mai a nessuno di fare nulla di basato su quello che facciamo noi. Credo si faccia un grave errore a imitare me o qualsiasi altro investitore il cui nome appare sui giornali. Non è una buona strategia”. Dunque, è sempre meglio chiedere al proprio consulente, parola dell’Oracolo di Omaha.

CARRY TRADE: tecnicamente è un’operazione che consiste nel prendere capitali in una data valuta per reinvestirli in strumenti finanziari denominati in altre valute e con un rendimento superiore al costo del finanziamento. Celebri furono le operazioni fatte dalla speculazione prima della crisi del 2008 prendendo a prestito capitali in Yen a tasso zero, per reinvestirli su titoli di stato che offrivano rendimenti vicini al 10% come quelli offerti dall’Islanda.

1. https://www.global-rates.com/it/statistiche-economiche/inflazione/indice-dei-prezzi-al-consumo/cpi/giappone.aspx